个人所得税专项附加扣除超比例填报修改指引

问:这些提醒是真的吗?

答:近期税务机关针对纳税人与他人共同填报专项附加扣除超比例数据进行大数据分析,梳理出合计填报比例超100%的疑点数据,并通过短信方式提醒纳税人自查。这是税务机关帮助纳税人准确填报、降低税收风险的重要举措。请您及时查看填报信息,按要求更正补税。

问:这次提醒主要涉及哪些专项附加扣除?

答:主要涉及子女教育、3岁以下婴幼儿照护、赡养老人等几类专项附加扣除风险。具体涉及哪个年度哪些项目,可参看短信内容。

问:我要如何自查是否存在风险?

答:方法很简单。您需联系共同填报人,分别按如下方法操作,查看各自填报情况,判断合计扣除比例是否超过100%,具体超过多少?

总流程:

1.在个税APP中找到需要修改的扣除项(请注意年度);

2.先与共同填报人进行核对相关项是否超100%,如果超了,协商其中一方修改或者删除对应扣除项;

3.抵扣项有变更的用户,还需要更正对应年度的综合所得年度汇算清缴(请注意如果是抵扣金额减少,很可能需要补税),在更正申报时请注意年终奖的计税方式(一般为单独计税,可以两个方式都试试,选择交税金额少的方式即可)。

4.如果经过和共同填报人核实填报总额没有超100%,或者收到短信前已经修改完成,可以不必理会这次短信通知。

如有疑问,请拨打桂林七星税务局电话咨询:0773-3569375。

修改具体操作方法:

在手机中打开“个人所得税”APP

点击下方左起第三个按钮“服务”。然后在界面上方点击"专项附加扣除"链接(如上图所示)

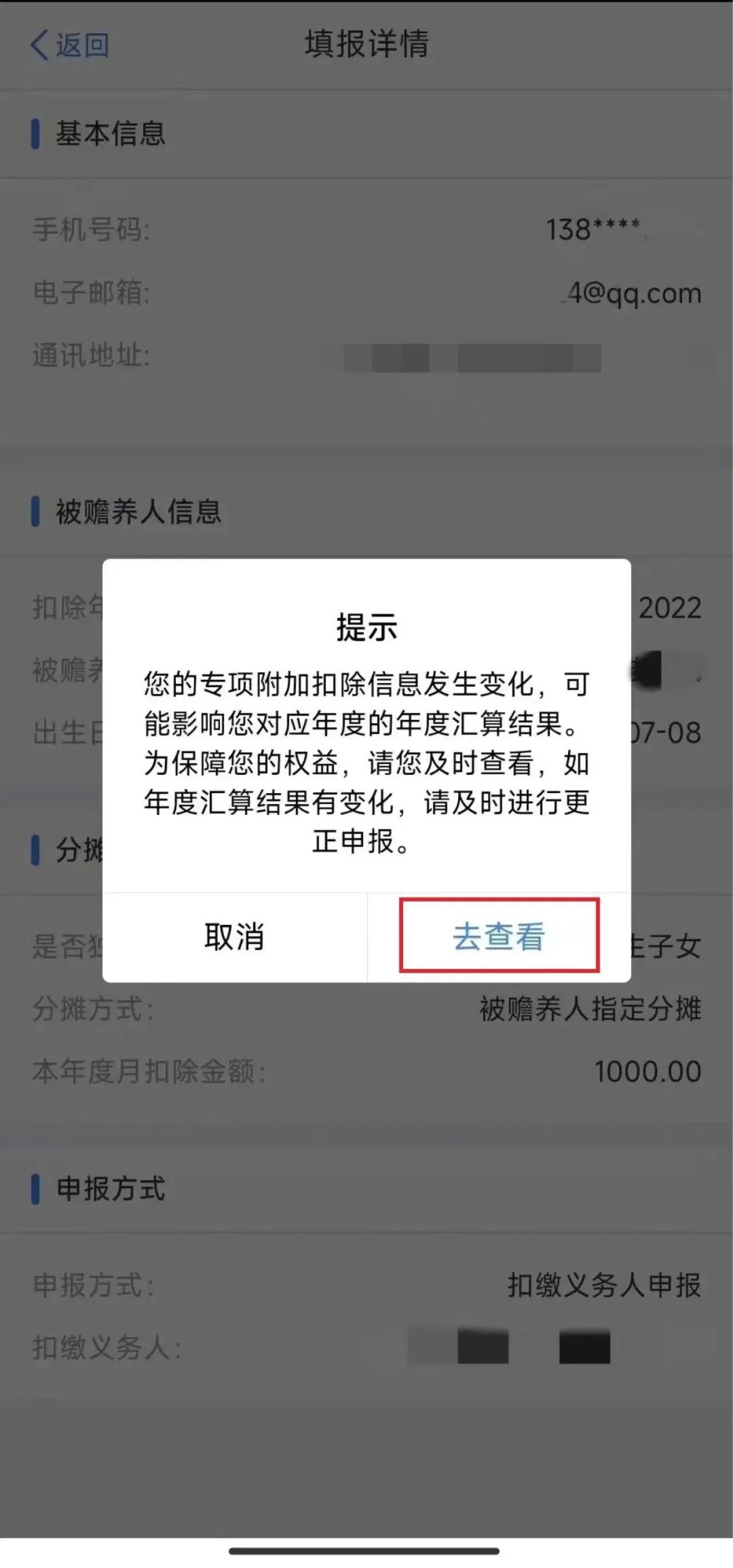

选择对应的年度,并找到短信提醒中提示的专项附加扣除项目,逐个点击。记录您当时选择的分摊方式,并与共同填报人联系,确认合计填报比例是否超100%,具体超过多少?

如确认超比例,点击“作废”或“修改”进行操作即可。

问:我如何知道共同填报人是谁?

问:子女教育专项附加扣除的共同填报人是如何规定的?

答:父母可以选择由其中一方按扣除标准的100%扣除,也可以选择由双方分别按扣除标准的50%扣除,具体扣除方式在一个纳税年度内不能变更。

注意:上文所称父母,是指生父母、继父母、养父母。所称子女,是指婚生子女、非婚生子女、继子女、养子女。父母之外的其他人担任未成年人的监护人的,比照上述规定执行。

问:3岁以下婴幼儿照护专项附加扣除的共同填报人是如何规定的?

问:赡养老人专项附加扣除的共同填报人是如何规定的?

问:如果我确认超比例填报了,应该如何操作?

在“已完成”标签中点击对应年度汇算记录,按提示更正申报,涉及补缴税款的应同步补交税款及滞纳金。

注意:如您对应年度尚未办理汇算,请务必点击下方左起第二个按钮“办税”,点击“税费申报”——“综合所得年度汇算”按钮。

选择对应年度,办理汇算,如需补税,请补缴税款和滞纳金。

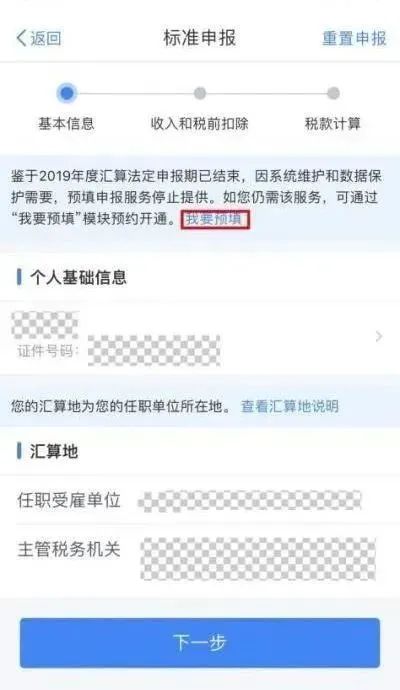

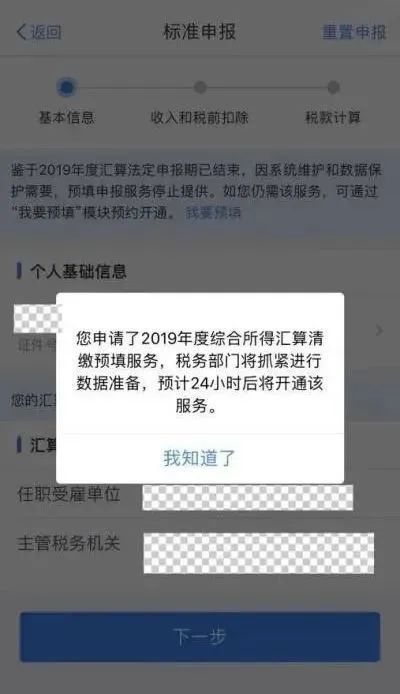

注意:如您以前年度未及时申报,系统可能无法提供预填服务,您可以在如下图界面,点击“我要预填”。

等待24小时后,再次进入综合所得年度汇算,这时候就有“申报表预填服务”功能啦!

问:我不了解税收政策导致填报错误,可否适用“首违不罚”,免收滞纳金?

答:纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。滞纳金不属于行政处罚,不能免除。

问:不按要求处理会有何法律后果?